中国卷烟综合税负超世界平均尺度

烟草是重税商品,是国家财税的首要来历。

本年5月10日,中国再次进步卷烟花费税,卷烟批发环节从价税率由5%进步到11%,一起增加了0.005元/支的从量税。这次提税后,估计本年中国卷烟归交税负将到达65.6%。

中国烟草公司向国家财务上缴的品种有哪些?这些年每年上缴财务总额有多少?中国卷烟税负在国际上处于啥水平?带着这些疑问,记者近来采访了国家烟草专卖局烟草经济研究所副所长李保江。

记者:作为实施专卖专营体系的烟草职业,有必要一直坚持国家利益至上、花费者利益至上。首要,请李副所长介绍一下中国烟草公司践行“两个至上”和向国家财务上缴的品种状况。

李保江:专卖专营是国家对烟草职业实施的特别管理体系;坚持“两个至上”,是烟草职业的一起价值追求,是烟草职业担负的重大责任。

从国际上看,国外烟草公司通常只需上缴税收。但由于税收体系和公司性质不一样,中国烟草公司除了向国家上缴税收外,还要上缴别的一些名义上不属于税收但实质上具有税收特性的收益。

现在,中国烟草公司上缴国家财务的品种,首要包含税收和专项收益两大有些。

详细来讲,税收类包含七种:

一是烟叶税。烟叶税是中国现在唯一保存的农业类税种,交税主体为烟草公司,计税依据为向烟农收购烟叶的价款(含补助),税率为20%。

二是花费税。中国现在共对十四类商品征收花费税,其间烟类商品花费税税负最重、税额最高。自本年5月10日开端,国家在出产环节对一切卷烟征收0.003元/支的从量花费税,一起对甲类卷烟按56%的税率、对乙类卷烟按36%的税率征收从价花费税;在批发环节对一切卷烟征收0.005元/支的从量花费税,一起对一切卷烟按11%的税率征收从价花费税。对雪茄烟和烟丝,国家别离按36%和30%的税率在出产环节征收从价花费税。

三是增值税。增值税是中国税收的主体税种,烟草职业增值税的计税依据和征收方法与别的职业根本一样,税率为17%。

四是城市保护建造税。计税依据为烟草公司上缴的花费税、增值税、营业税之和,适用税率为7%。

五是教育费附加。计税依据和交税方法与城市保护建造税一样,附加率为5%。

六是进口关税。不一样类型的烟草成品税率不一样,其间由烟草制成的卷烟按进口额的25%纳税。

七是公司所得税。与别的职业的计税依据和征收方法一样,税率为25%。

除了上面说到的七种税,烟草公司上缴国家财务的还有两种专项收益。

第一种是国有资本收益。自国家开端收取国有资本收益以来,中国烟草总公司均是按当年最高征收比例上缴国有资本收益,其间2008年上缴比例为10%,2010年进步到15%,2012年进步到20%,2014年进步到25%。

第二种是专项税后赢利。依据国务院决议和财务部请求,这些年中国烟草在上缴国有资本收益后,还须向中央财务上缴专项税后赢利。其间,2013年上缴400亿元,2014年上缴450亿元。

这两种专项收益尽管不是依据税法上缴,可是烟草公司有必要依照国家有关政策规定准时足额上缴,相同具有相似税收的强制性、无偿性特点。

在七种税收和两种专项收益以外,依据国家有关法令和政策规定,烟草公司每年还需上缴水利建造基金、防洪安全基金、河道管理费等一些政府性基金和费用,其间2014年共上缴30.5亿元。

记者:从很多的税收和专项收益品种来看,中国烟草公司为国家财务作出了巨大贡献。这些年,烟草公司每年上缴国家财务总额有多少?

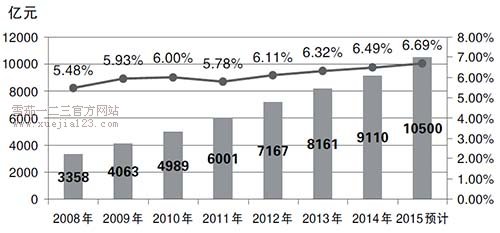

李保江:确实,这些年,中国烟草公司经过上缴税收、上缴国有资本收益、上缴专项税后赢利等方法,为国家财务作出了巨大贡献(见图表)。

仅在2014年,烟草职业就上缴国家财务总额9110.3亿元,占当年全国财务收入的比重为6.49%。

其间,上缴税收总额8330.3亿元,上缴国有资本收益和专项税后赢利779.8亿元。在上缴税收中,花费税为4867.7亿元,增值税为1655.6亿元,烟叶税为133.0亿元。

而5月10日进步卷烟花费税后,估计本年烟草职业上缴国家财务总额将到达10500亿元摆布,其间上缴税收约9600亿元,上缴国有资本收益和专项税后赢利约880亿元。

2008 年以来烟草职业上缴国家财务总额及占国家财务收入的比重

记者:请您详细介绍一下,现在中国卷烟税负在国际上处于啥水平?对这一疑问您怎么看?

李保江:进步烟草成品税负是国际卫生组织《烟草操控构造条约》(以下简称《条约》)为削减烟草需要而提出的一条控烟办法。这些年,包含中国在内的很多《条约》缔约方,都不一样程度地进步了卷烟税负水平。

依据国际卫生组织发布的数据,在2012年186个提交有用数据的国家中(其间有些国家没有参加《条约》),卷烟归交税负超过60%的有74个国家,在40%~60%之间的有46个国家,在40%以下的有66个国家。这186个国家卷烟归交税负均匀水平为49.7%。

另据《条约》秘书处发布的《全球履约发展陈述》,2013年提交有用数据的98个缔约方,卷烟均匀税负为58.4%;2014年提交有用数据的129个缔约方,卷烟均匀税负为67.0%。

此外,依据菲莫国际、英美烟草、日本烟草、帝国烟草四家跨国烟草公司统计数据,2014年按公司销售报价加权核算国际卷烟均匀税负为62.9%,按零售报价加权核算国际卷烟均匀税负约为59.0%。归纳剖析,现在全球卷烟均匀税负大致在60%摆布。

不过,由于各国税收体系不一样、税种构造不一样,对比国际卷烟税负,确实存在一个统计口径疑问。

在2014年向国际卫生组织提交有用数据的129个缔约方中,有40个缔约方只征收花费税(或商品税),有23个缔约方只征收增值税,有56个缔约方既征收花费税(或商品税)也征收增值税,有10个缔约方只征收进口关税。

因此,对比国际卷烟税负,不能仅看流转税占卷烟报价的比重。假如只用流转税占卷烟报价的比重来衡量税负的凹凸,对所得税税率水平不一样以及交纳国有资本和专项税后赢利的国家而言,明显就不能正确反映其税负水平,并且不具有可比性。

衡量卷烟税负的凹凸,对比合理的方法应当按全口径核算,也即是按卷烟出产、批发、零售各个环节向国家交纳的各项税费总和占卷烟报价的比重来反映。

从中国状况看,在不思考零售环节税费状况下,2014年中国烟草职业共向国家交纳各项税费9110.3亿元,远远高于国内别的任何职业;烟草税费占国家财务收入的比重高达6.49%,远远高于别的国家2%摆布的均匀水平。这两个“远远高于”,本来即是建立在中国卷烟税负相对较重的基础上的。

在《条约》秘书处发布的《2014中国履约陈述》中,中国卷烟税收占零售价的比重为60%摆布,高于马来西亚(53.0%)、越南(41.6%)等国,在亚洲国家中处于中等偏上水平。此外,在烟草市场规模最大的前5个国家中,2014年中国卷烟税负排行第二,仅低于日本(64.5%),高于印尼(约52.0%)、俄罗斯(约45.0%)和美国(42.9%)。

卷烟提税顺价今后,估计本年中国卷烟归交税负将到达65.6%,高于现在国际均匀水平。

上一篇:2014年世界控烟履约展开陈述

更多>>最新新闻

10-08·全球烟草&雪茄帝国:帝国烟草集团

10-08·玛雅·塞尔瓦:打造精品洪都拉斯雪茄

10-08·国际烟草雪茄2015年第39周总述

10-08·美国联邦快递将中止配送烟草商品

09-24·菲莫国际逐鹿全球

09-24·菲莫国际减持戈弗雷·菲利普斯公司股份

09-24·菲莫国际2009年第一季度:市场比例增长

09-24·菲莫国际在瑞士设立新研发园

09-24·全球金融风暴中菲莫国际远景看好

09-24·菲莫国际希望烟草创新商品推进增长

扫描微信,2014世界排名雪茄排名即将开启!

- 如何辨别假雪茄?